Lic. Adriano Mandolesi – Lic. Leandro Fisanotti

Finalmente la estrella del mercado el Boden 2015 venció y se pagó en su totalidad. El gobierno desembolsó U$S 5.900 millones del Banco Central. En forma conjunta el ministro de EconomÃa Axel Kicillof confirmó que lanzará un nuevo bono bajo ley Argentina, la licitación será el dÃa martes. La pregunta es conviene a los inversores apostar por el nuevo bono o en el mercado existen activos que presentan mejores perspectivas.

El gobierno anunció que el dÃa martes se licitará el denominado Boden 2020, apuesta con la que el Gobierno busca recuperar parte de las reservas que se perderán por el pago del Boden 2015. Vale aclarar que este tipo de canjes es una práctica habitual en los mercados de deuda y a pesar de que el gobierno tiene como objetivo recaudar unos U$S 500 millones, las estimaciones prevén una reinversión de entre U$S 1.000 millones y U$S 1.500 millones. Según se confirmó el Bonar 2020 pagará un interés del 8% y tendrá vencimiento a 5 años. Además se emitirá bajo ley argentina, estrategia que el gobierno utiliza para evitar complicaciones en el juzgado de Thomas Griesa.

Riesgo PaÃs (Embi+ elaborado por JP Morgan)

|

PAIS |

PUNTOS |

|

EMBI+ |

435 |

|

EMBI+ ARGENTINA |

596 |

|

EMBI+ BRASIL |

406 |

|

EMBI+ COLOMBIA |

310 |

|

EMBI+ ECUADOR |

1494 |

|

232 |

|

|

EMBI+ PERU |

251 |

|

EMBI+ URUGUAY |

297 |

|

EMBI+ VENEZUELA |

3013 |

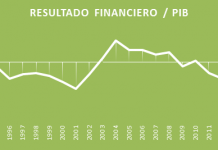

Ahora bien, al momento de realizar una emisión, la tasa de interés que ofrece un gobierno es el reflejo del costo de prestar dinero, es decir el riesgo del crédito. Esto no es otra cosa que la probabilidad de cumplimiento del deudor, y la confianza que inspire a los inversores.

Precisamente, la medición de esta “prima” por es el riesgo paÃs. El Ãndice Emerging Markets Bond Index, o EMBI+ de JPMorgan, registra la diferencia de tasas de interés que pagan los bonos soberanos en dólares de Argentina y las que pagan los bonos del Tesoro norteamericanos. En la actualidad el riesgo paÃs se encuentra en 596 puntos básicos por encima del promedio de emergentes (EMBI+), en torno a los 435 puntos.

Si bien los actuales valores son menores a los reportados en los años anteriores, por arriba de otros paÃses como Ecuador (1.494) y Venezuela (3.013), todavÃa el paÃs paga elevadas tasas en relación a otros paÃses comparables de la Región.

Por cierto, el Bonar X (AA17) rinde un 8,40% anual en dólares (datos al cierre del viernes 2 de octubre), devenga semestralmente una tasa fija del 7% nominal anual, el 17 de abril y el 17 de octubre y vence en abril de 2017.

En tanto el Bonar 2024 (AY24) tiene un rendimiento del 10,10% y devenga una tasa del 8,75% nominal anual, pagaderos semestralmente los dÃas 7 de mayo y 7 de noviembre de cada año, con fecha de vencimiento en mayo de 2024. La Duration Modificada del AY24 es de 4,14 años (datos al cierre del viernes 2 de octubre en base a cotización del bono en Dólares Estadounidenses). Asà teniendo en cuenta las condiciones actuales del mercado el Bonar 2020 posiblemente se ubique en valores que implican rendimientos comprendidos en el rango 9,0% al 9,5%.

En tanto un Bono en Paraguay al 2023 tiene un rendimiento del 4,8% y en Uruguay un bono con vencimiento en el mismo año rinde un 4%. Es decir, al paÃs le cuesta el doble financiarse en el mercado de capitales que al resto de los paÃses de la región.

La posibilidad de reinvertir los pagos del Boden 2015 en otro tÃtulo aparece como la respuesta natural de un gobierno que pretende refinanciar sus obligaciones financieras.La realidad de la transacción muestra algunas falencias entre las que se destacan lo intempestivo de la propuesta. Una decisión en principio apropiada y alineada con las prácticas internacionales queda en tela de juicio por el escaso tiempo de consulta y análisis. Esto se traduce en una menor previsibilidad y un mayor costo de financiamiento. Nada de esto ayuda, en un contexto de variables macroeconómicas que lucen inconsistentes, para reconstruir la confianza necesaria para atraer inversiones.